Облигации Ноты от БКС

| Имя | Лет до погаш. | Доходн | Цена | Купон, руб | НКД, руб | Дата купона | Оферта |

|---|---|---|---|---|---|---|---|

| СФО БКС 04 | 2.4 | 0.0% | 103.85 | 0.01 | 0 | 2023-10-17 |

Облигация СФО БКС СтруктурНоты-04, выплата купона

Выплата купона

Эмитент: ООО «СФО БКС Структурные Ноты» (Финанс.сервисы)

Облигация: СФО БКС СтруктурНоты-04

ISIN: RU000A102945

Сумма: 43,75 рублей на лист

Дата фиксации права: 22.03.2021

Дата сообщения: 22.03.2021

Авто-репост. Читать в блоге >>>

Облигация СФО БКС СтруктурНоты-04, выплата купона

Выплата купона

Эмитент: ООО «СФО БКС Структурные Ноты» (Финанс.сервисы)

Облигация: СФО БКС СтруктурНоты-04

ISIN: RU000A102945

Сумма: 43,75 рублей на лист

Дата фиксации права: 03.03.2021

Дата сообщения: 03.03.2021

Авто-репост. Читать в блоге >>>

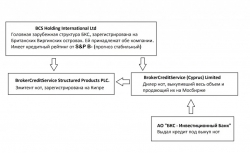

Эмитентом нот выступает BrokerCreditService Structured Products Plc, принадлежащая BCS Holding International Ltd. Схема выглядит так

Риск/доходность. 24 годовых в валюте меня наталкивают на то что уровень риска неприемлимый.+ кипрская юрисдикция — концов не найдешь.

Источник

БКС — крах надежд

Пришло время поделится очередным опытом сотрудничества с брокером БКС. Три года назад обратился к брокеру БКС с целью размещения средств на фондовом рынке. Сумма шесть нулей. От рискованных предложений Феникс отказался. Все по «ФЕНШУЮ» , со слов фин. советника ПАВЛА, накупили разных нот разложив в рублях и ам.долл. Поровну, с 100% якобы гарантиями, НИЗКИМИ рисками — Ведь аналитики и советники БКС над этими продуктами голову словами. А мы инвесторы как Леня Голубков из МММ, теперь сиди и жди доходы от нот в виде дивидендов или НКД — КУПОННЫЙ ДОХОД.

То, как происходит процесс покупки и завод на счет этих бумаг — отдельный рассказ или триллер, был как-то уже мной отмечен на этом сайте. «Хождение по мукам» Толстого отдыхает. Были куплены 7 разных нот, разных эмитентом, разных секторов, разными суммами на около 15 миллионов. Эквивалент рублей. Итог по первому году доходность чуть более 1% годовых, второй менее 1% годовых.

Никто меня за руку в этот БКС не тянул, пистолет не показывал даже на картинке, но выход из этого круга уже как бы не старался — тебе не понравиться, поскольку большинство продуктом вне рынка обращаются, на ММВБ их нет. Придется обратится к БКС с поручением о выкупе своих нот, а вот тут опять капкан. БКС сам установит цену, сославшись на собственную методику расчета текущей стоимости ноты, что вам точно не понравиться. Где в лучшем случае, как во всех моих, это было минус от 10 до 70% от цены покупки ноты. И никого не волнует, что в ноте много эмитентов, и не все они равно плохи сейчас, но в поручении на покупку это отражено, что все, что плохо выглядит в составе ноты, то все это твое и только твое.

Теперь хочется хоть что-то сказать про пока еще живые ноты, то и здесь не спешите радоваться. Вот такая нота еще пока жива XS1403868802 Сбербанк, Газпром, Лукойл, Вымпелком, но выплата нкд купон по этой именно этой ноте еще ни разу не был выплачен в срок. Со слов фин советника и проспекта эмиссии выплата купона производится 7 рабочих дней не более 10 дней. 2 раза в год через 193 дня. сроки, указанных в проспекте, эмиссии. Дата начисления купона по этой ноте 22 декабря. Сегодня 12 января, выплат нет. БКС показывает пальцем на евро клир.

Мне какая разница, что БКС не дорабатывает со всеми своими контрагентами под ельниками. И никто — ни ЦБ, ни какая-то другая контролирующая баба Яга не спросит с них за вас и для вас у БКС, почему так плохо с вами, а вернее со своими обязанностями БКС справляется, почему ваши деньги от пока еще еле живых надежд от БКС гуляют по свету, а не на вашем счету, любой кредит от БКС к заемщику будет истребован несмотря ни на что.

Вот теперь решите сами все, кто еще не зашел в БКС, стоит вам это сделать или пройти мимо. Если спросите меня — ответ угадайте с одного раза. А вы, БКС брокер, верните деньги на счет с извинениями и процентами за ваш бардак при обращении с чужими (со своими вряд ли вы так ) деньгами. Стыдно вам никогда не было за вашу нерадивость. А вот людям негатива от вас много. Не место, таким как Вы, на рынке. Пора вас в игнор для всех, кто еще думает про вас. Стилистика не безупречна, пишу в дороге, успеть других оповестить про БКС брокер, надеюсь на всех.

Источник

Эксперт БКС рассказал о биржевых нотах

Биржевые ноты представляют собой структурные продукты, которые уже снискали популярность у западных инвесторов. С одной стороны, такие продукты похожи на облигации: они имеют фиксированные сроки погашения и получения купонов, а также имеют четкие условия работы и получения доходности, которые прописаны в проспекте ноты. С другой стороны, они могут позволить зарабатывать повышенную доходность на изменении цен акций. Условия по таким продуктам могут быть привязаны к динамике конкретных акций. Например, получение повышенного купона в случае, если все акции не демонстрируют просадку более, чем на 20% относительно начальных цен.

Обычные структурные продукты обладают возможностью получить 100%-ную гарантию капитала или фиксированную повышенную доходность, привязанную к рынку акций, но как правило, их ликвидность ограничена. Особенность нот БКС от любых аналогов — они пролистингованны и торгуются в открытом доступе на Московской бирже и, таким образом, имеют ежедневную ликвидность. При этом они доступны всего от 80 тысяч рублей номинала.

Группа БКС в 2015 году запустила международную программу выпуска нот. Ноты листингуются сразу на нескольких площадках — на Ирландской и на Московской биржах.

Ключевые особенности нот БКС:

- Доступность и гибкость — Возможность покупки через торговые системы

- Досрочный выход — Возможность подачи заявки на покупку/продажу ноты в любой момент

- Биржевой инструмент — Ценная бумага, прошедшая официальный листинг на российской бирже

- Низкая цена входа — Номинальная стоимость ноты: 80 000 руб.

Краткие описания нот

Нота №1 была выпущена 16 июля 2015. Это классическая кредитная нота на корзину имен. Она номинирована в рублях РФ и позволяет зарабатывать фиксированный купонный доход в 13% годовых с выплатами каждые полгода. Номинал одной ноты — 80 тысяч рублей. Первая выплата — 12 апреля 2016 года. Выплате по ноте обеспечены кредитным качеством трех ключевых государственных банков: Сбербанка, ВТБ и Внешэкономбанка. То есть, если с обязательствами компаний ничего не происходит, инвестор получает все купоны, и нота погашается по 100% от номинала 12 апреля 2017 года. Если с каким-либо у одного из банков возникает кредитное событие (дефолт, реструктуризация, банкротство, ускорение выплат, мораторий), номинал ноты может быть снижен на одну треть.

Ключевые особенности Ноты №1:

- Периодические выплаты — получение купонов каждые полгода**

- Несгораемые проценты — Выплата НКД (накопленного купонного дохода) в случае досрочной продажи ноты

- Надежные активы — Внешэкономбанк, Сбербанк, ОАО «ВТБ Банк»

- Высокая ставка купонного дохода — От 13% годовых в рублях

Нота №2 была выпущена 3 сентября 2015 года. Нота №2 — это инвестиционное решение, которое позволяет зарабатывать как на росте акций, так и на боковом движении, и даже умеренном снижении рынка акций. Потенциальная доходность составляет 25% годовых. Нота номинирована в рублях РФ. Номинал одной ноты — 80 тысяч рублей.

5 октября 2015 года мы зафиксировали начальные цены акций четырех компаний: Facebook, Google, J.P. Morgan Chase & Co, Nokia по итогам закрытия торгов в США. С этого момента мы наблюдаем за динамикой цен на акции каждые три месяца, а именно — 3 марта, 3 июня, 3 сентября и 3 декабря. Если на такую дату все акции находятся выше 80% от начальных уровней (то есть ни одна из акций не снизились более, чем на 20% от начальных уровней), мы получаем процентную выплату в размере 25% годовых от номинала (6.25% за квартал). При этом динамика внутри этих трехмесячных промежутков нас не интересует. Допустим, это не так, и на 3 декабря акции Google снизились на 25% от начальных уровней. В этом случае купон не выплачивается, но запоминается. Он будет выплачен накопленным итогом на ближайшую следующую дату наблюдения, когда все акции вновь окажутся выше уровней в 80% от начальных. Во всех наблюдениях в качестве начальных уровней берутся цены на 5 октября 2015 года.

Продукт имеет срок до 3 сентября 2018 года. На эту дату, если цены всех акций находятся выше уровней в 80% от начальных, инвестор получит 100% от номинала ноты (80 тысяч за ноту) и причитающиеся ему купоны. Иначе, если одна или несколько акций оказываются ниже уровня в 80% от начального, результат клиента будет рассчитан как динамика наиболее снизившейся акции в %, умноженная на номинал ноты. Например, если Google просядет на -30%, инвестор получит (100%-30%) x 80 000 рублей = 56 000 рублей за каждую ноту.Все расчеты (поставка купонов и погашение) происходят на 5-ый рабочий день после фиксации. Так, при погашении все причитающиеся суммы будут выплачены 10 сентября 2018 года. Таким образом существуют позитивный сценарий погашения по 100% от номинала и получения всех купонов, и негативный сценарий с возможностью потерь из-за существенного снижения цен акций. Однако даже в этом случае потери наступают не во всех случаях. Например, инвестор получал купоны первые 2 года, но в конце срока терпит убыток. Если убыток окажется ниже 50% (25% x 2 года), то с учетом выплаченных купонов он даже останется в прибыли.

Ключевые особенности Ноты №2:

- Высокая ставка потенциального купонного дохода — до 25% годовых

- Возможность получения купонного дохода каждые 3 месяца

- Инвестиции в акции крупнейших мировых компаний

- Один из самых популярных структурных продуктов в Европе (по данным Structured Retail Products Limited по состоянию на 2015 год).

Источник

BCS 06/20

* Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа.

** Данные поставляются согласно договору с ООО «ГИС» . Список всех акций

Описание

БрокерКредитСервис Стракчэрд Продактс ПиЭлСи (BrokerCreditService Structured Products Plc), облигации иностранного эмитента

Код ценной бумаги: XS1604405545

Полное наименование: BCS SP Plc 26/06/20

Краткое наименование: BCS06/20

ISIN код: XS1604405545

Дата начала торгов: 26.04.2017

Дата погашения: 26.06.2020

Первоначальная номинальная стоимость: 350 000,00

Валюта номинала: RUB

Возможен досрочный выкуп: 1,00

Уровень листинга: 3

Объем выпуска: 1 700

Номинальная стоимость: 350 000,00

Периодичность выплаты купона в год: 2,00

Вид/категория ценной бумаги: Корпоративная облигация

Идеи для инвестиций*

Ключевые позитивные факторы, которые мы упоминали при открытии прошлой инвестидеи, по-прежнему актуальны. Нехарактерно высокие для текущего сезона цены на газ в Европе способствуют дальнейшему повышению консенсус-прогноза по прибыли Газпрома в 2021 г., что может найти отражение в высоких дивидендах по итогам года. На фоне повышения таргета по бумагам мы открываем новую инвестидею в акциях Газпрома.

Покупка акций Газпрома по цене 261 руб. с целью 300 руб. на горизонте 8 месяцев. Целевая доходность от 15%. Дополнительно инвесторы могут получить дивиденды в размере 12,55 руб. на акцию. Стоп-лосс, если котировки опустятся ниже 240 руб.

Высокие цены на газ.

Холодная зима в Европе поддержала высокий спрос на газ в I квартале 2021 г. По оценке Gas Infrastructure Europe (GIE), по итогам зимнего сезона 2020/2021 подземные хранилища газа (ПХГ) в Европе оказались загружены всего на 29% — рекордно низкий уровень. Восполнение запасов поддержит спрос во II–III кварталах.

В настоящий момент дефицит газа в Европе сохраняется, в том числе из-за снижения поставок СПГ на фоне скачка цен в Азии. В апреле-мае 2021 г. июльские контракты на газ TTF выросли на 30% и в конце мая торговались по цене $322 за куб. м.

Помимо высоких цен, дефицит газа повышает актуальность завершения и запуска газопровода Северный поток – 2. Судя по комментариям президента США Джо Байдена, США не намерены форсировать дальнейшие санкции в отношении проекта, чтобы не создавать напряженность во взаимоотношениях с ЕС. Это значит, что Северный поток – 2 может быть завершен в этом году.

Уже этим летом Газпром выплатит дивиденды из расчета 50% от скорректированной прибыли МСФО за 2020 г. Ожидается, что в будущем году компания сохранит приверженность дивидендной политике и коэффициент выплат останется на уровне 50%. В совокупности с сильными результатами за счет высоких цен на газ это может обеспечить щедрые дивиденды по итогам 2021 г.

Несмотря на свершившийся рост, форвардные мультипликаторы остаются привлекательными для покупок. Дисконт может постепенно сокращаться естественным путем по мере того, как будет появляться определенность по прибыли и CAPEX в течение оставшихся 7 месяцев 2021 г.

Также важное значение может иметь геополитический фактор. В середине июня ожидается встреча лидеров России и США. Если по итогам встречи страны напряженность между странами продолжит снижаться, то международные инвесторы могут стать смелее в отношении бумаг российской компании.

Возможный пересмотр дивидендной политики

Обострение геополитических рисков и их затяжной характер

БКС Мир инвестиций

Инвестиционная идея от Финам

ОРИГИНАЛ и ПОЛНАЯ ВЕРСИЯ ИДЕИ: https://invest-idei.ru/link/6089

ViacomCBS (NASD: VIAC) является многонациональным медиаконгломератом со штаб-квартирой в Нью-Йорке. Мы рекомендуем «Покупать» акции компании с целевой ценой на конец 2021 г. на уровне $ 50,5, что предполагает потенциал роста на уровне 23,5%.

— ViacomCBS обладает огромной библиотекой контента, насчитывающей более 20 тыс. фильмов и сериалов, включая ряд всемирно известных франшиз. При этом компания намерена существенно увеличить инвестиции в создание нового контента.

— Финансовые результаты ViacomCBS за I квартал были достаточно сильными, чему способствовало восстановление доходов от рекламы.

— Стриминговые сервисы ViacomCBS быстро развиваются и по плану компании в среднесрочной перспективе должны стать главным драйвером роста ее бизнеса. В ViacomCBS ждут удвоения стриминговых подписчиков в перспективе трех лет.

— ViacomCBS выглядит весьма недорогим по финансовым мультипликаторам. На наш взгляд, компания вполне может стать объектом для поглощения со стороны какого-нибудь крупного медийного игрока.

Сильные стороны и перспективы

ViacomCBS обладает огромной библиотекой контента, насчитывающей более 20 тыс. фильмов и сериалов, включая такие известные франшизы, как «Звездный путь», «Южный парк», «Миссия невыполнима» и др. При этом компания намерена существенно увеличить инвестиции в создание нового контента.

Стриминговые сервисы ViacomCBS быстро развиваются и, по плану компании, в среднесрочной перспективе должны стать главным драйвером роста ее бизнеса. В ViacomCBS рассчитывают увеличить число своих стриминговых подписчиков в мире до 70 млн к концу 2024 г.

В последние месяцы в медийной отрасли наблюдается повышенная консолидационная активность. Так, онлайн-ретейлер Amazon.com ведет переговоры по приобретению голливудской киностудии Metro-Goldwyn-Mayer (MGM) с целью усиления собственной студии Amazon Studios и сервисов Prime Video и IMDB. А американская телекоммуникационная корпорация AT&T недавно объявила о слиянии своего медиаподразделения WarnerMedia с медиакомпанией Discovery, владеющей сетью научно-познавательных и развлекательных телеканалов, в рамках сделки стоимостью $ 43 млрд. Учитывая, что ViacomCBS выглядит весьма недорогим по финансовым мультипликаторам, на наш взгляд, компания вполне может стать объектом для поглощения со стороны какого-нибудь крупного медийного игрока.

— Эфирные и кабельные каналы постепенно теряют популярность и подписчиков в США и мире. Между тем при экспансии в стриминговый сегмент ViacomCBS будет неизбежно сталкиваться с возрастающей конкуренцией со стороны крупных провайдеров стриминговых сервисов, таких как Netflix, Walt Disney, Amazon и др.

— Потенциальной проблемой является достаточно высокая долговая нагрузка ViacomCBS (соотношение «Чистый долг / EBITDA» составляет 2,4х). В определенный момент это может стать препятствием для наращивания инвестиций в контент и (или) выплаты высоких дивидендов.

— Акции ViacomCBS, как мы уже отмечали, сильно пострадали в результате краха фонда Archegos. И хотя данное событие носило разовый характер, память о нем, вероятно, продолжит оказывать давление на бумаги компании в краткосрочной перспективе.

Мы оценили ViacomCBS сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам EV/EBITDA и P/E. Используемые компании-аналоги представлены в таблице ниже.

Наша оценка справедливой стоимости ViacomCBS на конец 2021 г. составляет $ 32,84 млрд, или $ 50,5 на акцию, что предполагает потенциал роста на 23,5% от текущего ценового уровня. Рекомендация — «Покупать».

С точки зрения технического анализа на недельном графике акции ViacomCBS превысили уровень $ 40, вокруг которого они довольно долгое время консолидируются. Ожидаем формирования подъема с целью в районе $ 48, где проходит 50-дневная скользящая средняя.

ОРИГИНАЛ и ПОЛНАЯ ВЕРСИЯ ИДЕИ: https://invest-idei.ru/link/6089

Инвестиционная идея от Финам

ОРИГИНАЛ и ПОЛНАЯ ВЕРСИЯ ИДЕИ: https://invest-idei.ru/link/6057

MasterCard (NYSE: MA) является оператором одной из крупнейших международных платежных систем, действующей в 210 странах и объединяющей около 22 тыс. финансовых учреждений.

Мы рекомендуем «Покупать» акции MasterCard с целевой ценой на конец 2021 г. на уровне $434,7, что предполагает потенциал роста на уровне 20,4%. Платежная сеть MasterCard характеризуется широким охватом. В мире в обращении находятся 2,8 млрд карт под брендом MasterCard и Maestro, а общий годовой объем платежей в системе компании превышает $6 трлн.

— Отчетность MasterCard за 1 квартал 2021 г. неплохая. Компании впервые за четыре квартала удалось продемонстрировать рост выручки, хотя опережающий рост операционных расходов, прежде всего затрат на продвижение и маркетинг продуктов и услуг, и привел к некоторому ослаблению показателей прибыли.

— Глобально экономика, как ожидается, заметно восстановится в 2021 г. На этом фоне следует ожидать и улучшения финпоказателей MasterCard.

— Объемы цифровых платежей в мире, по прогнозам, продолжат быстро расти в долгосрочной перспективе, и MasterCard останется одним из главных бенефициаров данного тренда.

MasterCard тратит значительные средства на выплаты акционерам, большая часть которых приходится на выкуп собственных акций. По итогам 2020 г. компания направила на buyback $ 4,5 млрд, в I квартале 2021 г. еще $ 1,36 млрд. При этом в ее распоряжении остаются $ 8,1 млрд, доступных в рамках действующей программы выкупа акций.

Что же касается дивидендов, то их доля в общем объеме вознаграждения акционеров пока остается небольшой ($ 1,6 млрд в прошлом году, $ 439 млн в I квартале 2021 г.). Величина дивидендных выплат MasterCard стабильно растет в последние годы, однако дивидендная доходность акций сохраняется на относительно невысоком уровне — 0,48% годовых.

Мы позитивно оцениваем дальнейшие перспективы MasterCard. Причем в нынешнем году главным драйвером роста бизнеса компании, на наш взгляд, станет восстановление объемов трансграничных операций (учитывая, что число транзакций и GDV в сети компании уже превысили докризисные уровни).

Текущий год, как ожидается, станет переломным для глобальной экономики — согласно последней оценке МВФ, мировой ВВП вырастет на 6%, после падения на 3,5% в 2020 г. Этому будут способствовать расширение масштабов вакцинирования от коронавируса, что позволит постепенно вернуть экономическую жизнь в мире в нормальное русло и восстановить потребительскую и деловую активность, а также сохраняющаяся сверхмягкая монетарная и фискальная политика в ведущих странах.

На этом фоне следует ожидать постепенного открытия границ и улучшения ситуации с международными поездками людей. За время карантинов в мире накопился большой отложенный спрос на путешествия, и люди, вероятно, воспользуются возможностью отправиться в поездку, как только позволит эпидемиологическая обстановка. Их траты во время путешествий должны будут помочь MasterCard восстановить статью доходов, слабость которой продолжает оказывать заметное давление на выручку.

Что же касается более отдаленных перспектив роста MasterCard, то они остаются прежними и связаны с дальнейшей экспансией цифровых платежей в мире. Еще несколько лет назад объем мировых платежей по кредитным и дебетовым банковским картам превысил общую сумму наличных покупок, и тенденция опережающего роста цифровых платежей только усиливается, причем «коронакризис» придал дополнительный импульс данному процессу.

По оценке Statista.com, объем транзакций в сегменте цифровых платежей в 2020 г. составил $ 5,47 трлн, увеличившись за год на 15,8%. При этом к 2025 г. показатель, как ожидается, достигнет $ 10,52 трлн, что предполагает среднегодовые темпы роста (CAGR) в предстоящие пять лет на уровне около 14%.

Наибольший прирост финансовых операций по картам ожидается в развивающихся странах, где уровень проникновения цифровых финансовых услуг пока относительно низкий, особенно в Азиатско-Тихоокеанском регионе. При этом в развитых странах темпы подъема, вероятно, будут несколько слабее. И мы считаем, что широкий международный охват MasterCard (на зарубежные операции приходится около двух третьих выручки) позволит компании и далее оставаться главным бенефициаром тренда увеличения доли банковских карт и электронных платежей в глобальных покупках.

Отметим, что MasterCard является и одним из технологических лидеров в своей отрасли, стремясь за счет внедрения передовых технологий повышать скорость, удобство и безопасность платежей для пользователей. В частности, компания уделяет повышенное внимание развитию решений для платежных систем на базе набирающей все большую популярность технологии Blockchain, расширяет свое присутствие в сегменте бескарточных цифровых платежей и сегменте платежных услуг для бизнеса.

Мы считаем, что стратегические альянсы и партнерства, инвестиции в технологические улучшения, а также диверсифицированный портфель продуктов и инициативы по выходу на новые географические рынки позволят MasterCard сохранить высокие темпы роста финпоказателей в долгосрочной перспективе, а также продолжить щедро вознаграждать своих акционеров.

Мы оценили MasterCard методом дисконтированных денежных потоков (ДДП). Мы прогнозируем свободные денежные потоки компании до 2026 г., а ее стоимость в постпрогнозный период рассчитываем методом мультипликаторов, с использованием исторического коэффициента EV/EBITDA. В качестве целевого уровня EV/EBITDA берем медианное значение показателя за последние пять лет, равное, по данным Thomson Reuters, 23,2х. При расчете средневзвешенной стоимости капитала (WACC) мы использовали следующие параметры: безрисковая ставка — 2,5%, премия за риск при инвестировании в акции — 5,5%, коэффициент бета c учетом долга — 0,88, соотношение долг к капиталу — 0,03х, стоимость долга — 3,59%, ставка налога на прибыль — 16,5%.

Наша оценка справедливой стоимости MasterCard на конец 2021 г. составляет $430,8 млрд, или $434,7 на обыкновенную акцию. Потенциал роста равен 20,4%, рекомендация — «Покупать».

Средневзвешенная целевая цена акций MasterCard по выборке аналитиков с исторической результативностью прогнозов по данной акции не менее среднего составляет, по нашим расчетам, $430,0 (апсайд — 19,1%), рейтинг акции — 4,0 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 — Strong Sell).

В том числе оценка целевой цены акций MasterCard аналитиками Credit Suisse составляет $415 (рекомендация «Выше рынка»), Evercore ISI — $439 («Выше рынка»), Exane BNP Paribas — $460 («Выше рынка»), Piper Sandler — $370 («Нейтрально»), Truist Securities — $450 («Покупать»), Wells Fargo Securities — $430 («Выше рынка»), Wolfe Research — $440 («Выше рынка»).

Акции на фондовом рынке

Акции MasterCard с начала текущего года заметно отстали по динамике от индекса S&P 500, причем основной проигрыш произошел в последние несколько недель. Это было обусловлено общей слабостью акций мировых технологических компаний в данный период на опасениях того, что усиление инфляции в мире побудит центробанки ведущих стран раньше времени начать сворачивание стимулов и повышение процентных ставок.

С точки зрения технического анализа на дневном графике акции MasterCard консолидируются вблизи нижней границы восходящего канала. Ожидаем формирования подъема к верхней границе фигуры с ближайшей целью в районе отметки $ 390.

Источник