- Что такое кредитная нота (простой пример)

- Достоинства и недостатки CLN

- Кредитные ноты

- Читайте также

- 13.4. Небанковские кредитные организации

- Что такое кредитные рейтинги?

- 9. Бумажные и кредитные деньги

- Кредитные карты

- 34. Кредитные организации

- 22. Кредитные организации

- Кредитные организации депозитного типа

- Структурированные ноты

- Кредитные рейтинги клиентов

- 99. Международные кредитные отношения

- Кредитные организации

- Кредитные риски

- Начинайте свое позитивное НЕТ с позитивной ноты

- 4.4. Кредитная нота (CNL)

Что такое кредитная нота (простой пример)

Давайте сразу же начнём с простого примера. Представьте себе ситуацию, когда вы выступаете в роли заёмщика (лица выдавшего кредит). Ну, например, заняли своему соседу миллион рублей под определённый процент годовых. Сначала заняли, а потом вдруг засомневались в его платёжеспособности (например узнали о том, что того уволили с работы). Не желая мириться с возросшим уровнем риска, вы договариваетесь с другими своими соседями о том, что они примут участие в вашей ростовщической деятельности, а именно, вложат свои деньги в финансирование выданного вами кредита за вознаграждение в виде определённого процента.

Допустим, вы изначально выдавали кредит под 15% годовых. Теперь вы можете разделить сумму выданного кредита (в один миллион рублей) на любое количество частей (соответственно количеству соседей, желающих принять участие в операции). Например, один из соседей согласился вложить триста тысяч рублей под 12% годовых, второй вложил полмиллиона, а третий – двести тысяч рублей под те же 12%. Таким образом, сумма в один миллион была полностью покрыта: 300000+500000+200000=1000000 рублей.

Соседи отдали вам свои деньги, а вы выдали им взамен письменные обязательства о выплате оговоренных процентов (заёмщик гасит свой кредит перед вами, а вы, за счёт полученных денег, уже выполняете свои обязательства перед соседями). Так вот эти самые обязательства и называются кредитными нотами. Таким образом, CLN или Credit-linked note (англ.) это не что иное, как производный финансовый инструмент, привязанный к кредитному договору. По своей сути кредитная нота очень похожа на облигацию, инвесторы приобретают CLN у банков (или иных кредитных организаций) в обмен на заранее оговоренный процент прибыли по ним. А кредитные организации, в свою очередь, получают, таким образом, возможность управлять своими рисками (порой полностью перекладывая их на плечи инвесторов).

Вернёмся к нашему примеру, что же получается в итоге? А получается вполне замечательная ситуация, когда вы ничем не рискуете, но при этом получаете 3% прибыли. Действительно, тот миллион, который вы занимали своему первому соседу, вам вернули остальные трое соседей. При этом, купив у вас кредитные ноты, они не только получили право на свой процент прибыли, но и взяли на себя риск невозврата кредита. Другими словами, если теперь кредит не будет возвращён в полной мере, то все претензии будут направлены не к вам, а к обанкротившемуся соседу.

Разумеется ситуация изложенная в приведённом выше примере весьма утрирована, но тем не менее она вполне точно передаёт весь смысл заложенный в понятие CLN. На самом деле в качестве эмитента кредитных нот могут выступать только юридические лица (банки и другие кредитно-финансовые организации). Да и найти соседей, которые вот так запросто согласятся вложить свои деньги (тем более зная о финансовых трудностях заёмщика), наверное, будет трудновато J.

Достоинства и недостатки CLN

Во-первых, следует отметить тот факт, что выпуск кредитных нот не требует от эмитента предоставления какой либо финансовой отчётности, получения определённого кредитного рейтинга и листинга на фондовой бирже. Эта процедура куда более простая и быстрая по сравнению, например, с выпуском еврооблигаций. Подготовка к выпуску еврооблигаций может занять 0.5 – 1 год (к тому же она будет сопровождаться выполнением ряда обязательных, достаточно жестких, требований), а выпуск кредитных нот можно осуществить в течение двух-трёх месяцев не обременяя себя излишними юридическими формальностями.

Однако, с другой стороны, совсем без финансовой отчётности обойтись будет нельзя. Ведь инвесторы вряд ли захотят вкладывать свои деньги в «тёмную лошадку». Да и расходы на подготовительный этап могут доходить до одного процента от размещаемой суммы (что вполне сопоставимо с расходами на выпуск евробондов).

Ещё одним неоспоримым достоинством выпуска кредитных нот является тот факт, что компания-эмитент, таким образом, может впервые заявить о себе на международном рынке. Как ни крути, а её название появится на мониторах крупнейших международных инвесторов, и в дальнейшем, например при выходе на IPO или при выпуске еврооблигаций, она уже будет, как минимум, на слуху.

Источник

Кредитные ноты

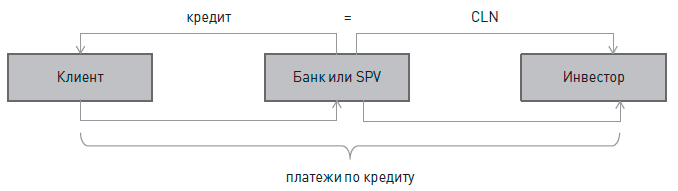

Кредитные ноты (Credit-Linked Notes или CLN) – это некий промежуточный вид финансирования между банковским кредитом и облигациями. Упрощенно механизм работы CLN выглядит примерно следующим образом (см. рисунок):

• банк выдает вам кредит с определенными параметрами (сумма, срок, проценты);

• одновременно с этим банк продает инвесторам кредитные ноты с условиями, полностью совпадающими с условиями кредита (как бы частички кредита – одна нота обычно равна $1000 США или евро в зависимости от валюты займа).

При этом по условиям нот их покупатели берут на себя все кредитные риски, то есть банк, формально являясь эмитентом нот, не несет никакой ответственности перед их держателями в случае дефолта компании по кредиту. Он выступает неким промежуточным звеном. Иногда в условиях нот прописывается, что в случае наступления дефолта (так называемого рискового события – risk event) банк передает держателям нот то, что он сможет получить от компании-эмитента.

Вот, например, параметры одного из первых выпусков CLN на $30 млн, который провели Объединенные машиностроительные заводы в 2002 году. Банк ING Bank N. V. предоставил ОМЗ кредит на $30 млн. Одновременно с этим он выпустил и продал инвесторам кредитные ноты на эту же сумму. Проценты по кредиту ОМЗ выплачивает банку раз в полгода. Получив проценты, банк перечисляет держателям CLN купонный доход. При этом выплаты, которые осуществляет ING, зависят от выплат ОМЗ. В случае наступления рискового события у банка есть выбор – выплатить держателям так называемый recovery amount (то есть то, что он смог получить от ОМЗ) или передать держателям нот права требования по кредиту.

В чем тайный смысл CLN? Выпуск CLN – это хороший способ привлечь дешевые деньги «западных» инвесторов без необходимости выпуска еврооблигаций и связанных с этим больших материальных затрат и информационных требований. CLN не обращаются на биржах и имеют низкую ликвидность. Инвесторы обычно покупают их, чтобы держать до погашения. Суммы, «поднимаемые» с помощью CLN (в среднем $100 млн), обычно на порядок меньше стандартных объемов выпусков еврооблигаций (в среднем $300 млн – $700 млн). Поскольку они являются более рискованным вложением для инвесторов, проценты по ним обычно выше, чем по еврооблигациям, но ниже, чем по «российским» банковским кредитам (хотя в последнее время разница начинает исчезать). При небольших объемах выпуска более низкая процентная ставка по еврооблигациям перекрывается более высокими расходами на выпуск еврооблигаций (аудит, инвестиционные банки, раскрытие информации и т. д.) При выпуске CLN требования к раскрытию информации минимальны. В России компании активно пользовались CLN особенно в начале XIX века, когда у многих компаний еще не было достаточной кредитной истории и возможностей для выпуска еврооблигаций.

Популярность CLN обычно возрастает в моменты спадов на рынке еврооблигаций, когда для компаний это подчас единственная возможность найти «дешевые западные» деньги. Так, например, она выросла в 2006–2007 годах во время спада на облигационном рынке.

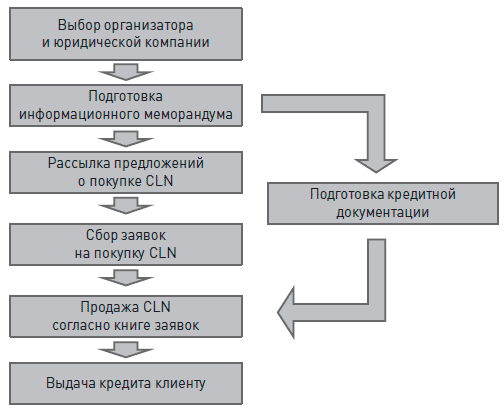

Процесс выпуска кредитных нот похож на все предыдущие виды заемного финансирования (см. рисунок).

Еще раз отмечу, что в отличие от облигаций эмитентом CLN будет не компания, а банк. Иногда для этих целей создают SPV, которые являются эмитентами нот. Например, банк «Траст» организовывал выпуск CLN для своих клиентов через специально созданную компанию CRR B. V.

Отличительной чертой в рамках стоимости заимствований через CLN является более высокая комиссия за организацию выпуска. Если комиссия за организацию выпуска еврооблигаций часто колеблется от 20 до 50 б.п., то в случае кредитных комиссия в среднем составляет около 1 %, достигая и ставок в 1,5 %. Однако в абсолютном выражении комиссии по выпускам CLN меньше, чем по еврооблигациям, в силу менее существенных сумм займов. Более высокие комиссионные оправданы тем, что банк-организатор берет на себя гораздо большие трудозатраты по рекламе и размещению данного выпуска. Это связано с тем, что характер сделок более индивидуальный, с каждым инвестором идет отдельная работа по «продаже» конкретного заемщика, а не некоего кредитного риска с определенным рейтингом. Основные покупатели российских CLN – западные инвестиционные и пенсионные фонды. CLN торгуются анонимно через системы Euroclear / Clearstream, не предполагают листинг на бирже и наличие у компании кредитного рейтинга.

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

13.4. Небанковские кредитные организации

13.4. Небанковские кредитные организации Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции. Допустимые сочетания банковских операций для небанковских кредитных организаций устанавливаются

Что такое кредитные рейтинги?

Что такое кредитные рейтинги? Кредитные рейтинги присваиваются правительствам и предприятиям, выпускающим долговые обязательства (например, облигации), в зависимости от вероятности погашения долга по данным обязательствам.Рейтинг может меняться от ААА, что означает

9. Бумажные и кредитные деньги

9. Бумажные и кредитные деньги К возникновению бумажных денег привело их функционирование в качестве средства обращения. Бумажные деньги представляют собой денежные знаки, которые принудительно наделены определенным номиналом. Как правило, они не подлежат размену на

Кредитные карты

Кредитные карты Один из самых перспективных кредитных продуктов для физических лиц, постепенно заменяющий потребительские кредиты и кредиты на неотложные нужды. Главным преимуществом кредитных карт перед кредитами является возможность использования кредита, не

34. Кредитные организации

34. Кредитные организации Виды кредитных организаций в Российской Федерации регламентируются Федеральным законом «О банках и банковской деятельности» в редакции от 3 февраля 1996 года.Кредитная организация (КО) – это юридическое лицо, основная цель деятельности которого

22. Кредитные организации

22. Кредитные организации Виды кредитных организаций в Российской Федерации регламентируются Федеральным законом «О банках и банковской деятельности» в редакции от 3 февраля 1996 года.Кредитная организация (КО) – это юридическое лицо, основная цель деятельности которого

Кредитные организации депозитного типа

Кредитные организации депозитного типа Финансовыми посредниками выступают учреждения депозитного типа. Основными институтами данной группы являются коммерческие банки, сберегательные институты и кредитные союзы. Кредитные банки предлагают самый широкий спектр

Структурированные ноты

Структурированные ноты Этот инвестиционный продукт посложнее классом, чем инвестиционные фонды.Структурированные ноты – некая «коробка», наполненная разными финансовыми инструментами и условиями, всегда разрабатывается для конкретной цели и является результатом

Кредитные рейтинги клиентов

Кредитные рейтинги клиентов По итогам сбора и анализа информации о клиенте необходимо оценить уровень риска работы с ним на условиях отсрочки платежа. Наименьший риск представляют клиенты, которые:• давно существуют на рынке;• имеют устойчивое экономико-финансовое

99. Международные кредитные отношения

99. Международные кредитные отношения В сфере международных экономических отношений кредитные отношения возникают в следующих случаях:– в связи с кредитованием внешней торговли;– в результате движения ссудного капитала в рамках мирового рынка;– в связи с

Кредитные организации

Кредитные организации Кредитные организации являются особыми субъектами применения ККТ. В статье 3 Закона о ККТ установлено, что решение о том, какая ККТ может применяться кредитными организациями и с какими программными продуктами, принимает Банк России, который

Кредитные риски

Кредитные риски Регулятором банковской деятельности, обеспечивающих устойчивость банковской системы в нашей стране выступает Центральный банк РФ (Банк России). Более подробно его функции рассмотрим несколько позже, а пока остановимся на его требованиях

Начинайте свое позитивное НЕТ с позитивной ноты

Начинайте свое позитивное НЕТ с позитивной ноты Целью всех описанных выше стратегий является создание конструктивной атмосферы, благоприятной для начала разговора с другим человеком. Латиноамериканский бизнесмен однажды рассказал мне о сложных переговорах, которые

Источник

4.4. Кредитная нота (CNL)

Кредитная нота (credit linked note –CLN) – это срочная ценная бумага, по которой выплачиваются купоны, а также определенная сумма при погашении.

По своей форме CLN аналогична купонной облигации, однако имеет ряд отличий. Они сводятся к следующему. При выпуске CNL привязывается к определенному базисному активу или справочной организации. Порядок и сумма платежей по CNL зависят от данного актива или организации.

Основная цель CNL обеспечить страховку по кредитному риску, которому подвержен справочный актив или организация. Поэтому CNL выпускают компании или банки, которые страхуют кредитные риски по приобретенным ими активам или выданным кредитам. Таким образом, продавец CNL выступает в качестве покупателя защиты.

Покупателями CNL, т.е. продавцами защиты, обычно выступают инвесторы, которые рассматривают данные бумаги в качестве инструмента получения дохода.

Если в течение действия CNL кредитное событие не наступает, то продавец CNL, т.е. покупатель защиты, уплачивает за этот период покупателю CLN оговоренные купоны и сумму, предусмотренную при погашении. Если кредитное событие наступает, то действие CNL прекращение и продавец CNL уплачивает покупателю меньшую сумму или предоставляет справочный актив в зависимости от условий соглашения.

Пример 4.7. Банк А выдал несколько трехлетних кредитов разным заемщикам. Чтобы застраховался от неплатежей и не погашения кредитов, он выпустил CNL, привязанную к данным кредитам. По CNL банк обязуется выплачивать ежегодный купон 10%. Если по кредиту не возникает неплатежей, то CNL будет погашена покупателю по номиналу. Если возникнут неплатежи процентов по кредитам, то банк уменьшит сумму погашения CNL. Например, в условиях CNL сказано, что при возникновения неплатежей по более чем 20% выданных кредитов покупатель CNL получит сумму только в 70% от номинала.

Выпустив CNL, банк фактически купил опцион, который дает ему право уменьшить свои платежи по бумаге при наступлении кредитного события. Премией, выплачиваемой банком по опциону, является более высокий процент по купону CNL в сравнении с аналогичной простой облигацией, которую может выпустить данный банк. Инвесторы заинтересованы в покупке CLN, так как по ним предлагаются более высокие купоны, чем по сравнимым инвестициям на рынке.

Величина купонов, выплачиваемых по CNL, может быть постоянной или зависеть от обусловленного кредитного события. Платежи по CLN могут быть привязаны к различным условиям, например, изменению рейтинга компании, страновому риску и т.п.

Пример 4.8. Компания с рейтингом А выпустила пятилетнюю CLN с выплатой купонов два раза в год. В случае понижения рейтинга компанией S&P ниже А на каждую следующую ступень купон увеличивается на 20 б.п. В случае последующего повышения рейтинга на каждую ступень, купон уменьшается на 20 б.п. Минимальный купон по CNL равен 10%.

CNL может выписываться на корзину активов. Разновидностью такой бумаги, например, выступает CNL по первому дефолту (first-to-default CLN). Для такой бумаги кредитное событие определяется относительно кредитного события по любому из обозначенных справочных активов, которое наступает первым. В случае наступления кредитного события расчет по CNL может быть осуществлен в физической форме. Тогда продавец CLN, т. е. покупатель защиты, поставит покупателю CLN справочный актив, по которому произошел дефолт. Если предполагается расчет в денежной форме, то уплачивается восстановительная стоимость актива пропорционально номиналу CLN. Восстановительная стоимость определяется согласно его рыночной цене на момент кредитного события.

Инвестиционные стратегии могут предусматривать различные комбинации производных инструментов, в частности, можно одновременно использовать CLN и CDS. Приведем пример.

Пример 4.9. Компания В получила банковский кредит. Компания А использует данный кредит для получения дохода и покупает CLN на кредит компании В у банка С на 100 млн.

В случае дефолта по облигациям компании В банк С продаст облигации с высоким кредитным рейтингом в выплатит компенсацию покупателю защиты по CDS. Одновременно прекращает действие и CLN, и банк С выплачивает компании А восстановительную стоимость долга компании В.

Если дефолт не происходит, то компания А получает от банка С купоны за период действия CLN и при его погашении также номинал. Банк С получает доход за счет того, что сумма купонов по облигации с высоким рейтингом и премии по CDS больше суммы, которую он уплачивает по купонам CLN компании А.

Источник