- К сожалению, страница, которую вы запрашиваете, не найдена

- Заявка на консультацию

- С чего хотите начать?

- Счет за 10 минут

- Понадобится только паспорт

- Инвестируйте уже завтра

- Персональная консультация

- Ваш инвестиционный профиль

- Готовый финансовый план

- Что такое структурная облигация БКС и как она работает

- Информация о структурных продуктах

- Инвестиционные облигации или структурные ноты

- Структурные продукты какая доходность

- Как работает структурный продукт

- Чем рискуют покупатели структурных нот

- Бег с барьерами

- Обмен нотами

- Защитная реакция

К сожалению, страница, которую вы запрашиваете, не найдена

Возможно, вы неправильно ввели ее адрес. Чтобы найти нужную информацию просмотрите карту сайта или перейдите на главную страницу.

Заявка на консультацию

С чего хотите начать?

За десять минут вы откроете брокерский счет, с которого можно покупать валюту, акции, облигации и другие ценные бумаги, доступные на российских биржах.

Счет за 10 минут

Все документы можно подписать кодом из СМС.

Понадобится только паспорт

Загрузите фотографии паспорта, и наш сервис сам заполнит все документы.

Инвестируйте уже завтра

На следующий рабочий день Московская биржа активирует ваш счет, и вы сможете инвестировать.

Персональная консультация

С финансовым советником Премьер БКС, в удобное для вас время.

Ваш инвестиционный профиль

Расскажите о своих финансовых целях, а советник определит, какие вложения вам подходят.

Готовый финансовый план

Советник поможет составить детальный план, сколько и во что инвестировать.

Акционерное общество «БКС Банк», универсальная лицензия ЦБ РФ № 101 от выдана без ограничения срока действия. Наименование «БКС Мир инвестиций» используется Банком в качестве товарного знака для идентификации услуг, оказываемых Банком.

© 1995 — 2021. ООО «Компания БКС».

Любое использование материалов сайта без разрешения запрещено.

Источник

Что такое структурная облигация БКС и как она работает

Информация о структурных продуктах

Недавно банк ВТБ в приложении Мои Инвестиции разместил инвестиционные облигации под тикерами с ВТБ Б-1-51 по ВТБ-Б-1-55. Народ особо не вдаваясь в подробности, увидел ориентир по доходности 9% годовых и начал скупать. Что же такое инвестиционные облигации от ВТБ Брокера и какая связь со структурными продуктами.

Инвестиционные облигации или структурные ноты

По сути это один и тот же финансовый инструмент. У разных брокеров данный продукт имеет различные названия. Итак, давайте вместе разбираться что это такое. Ввиду того, что БрокерКредитСервис очень большой выбор таких продуктов, мы разберем их.

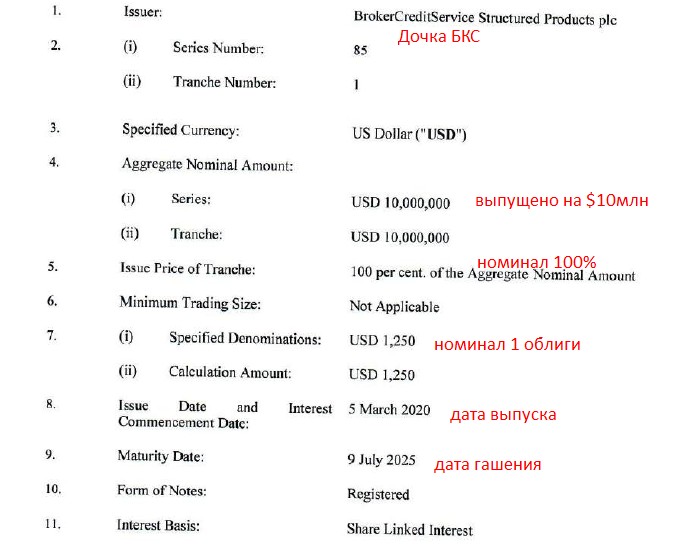

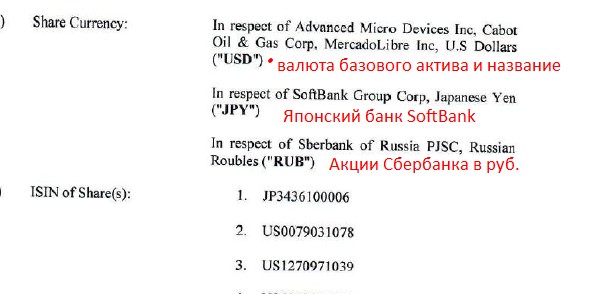

Есть кипрская дочка BrokerCreditService BCS Structured Products Plc, которая выпускает для инвесторов Еврооблигации БКС. По сути это Share Linked Notes (Autocall Standard Notes with Snowball Digital Coupon). Все довольно сложно на первый взгляд, сейчас расскажу. Если коротко, то БКС Премьер своим клиентам предлагает в приоритете «структурки». Далее я расскажу в чем особенность этого финансового инструмента. А сейчас рассмотрим некоторые юридические аспекты.

Все проспекты эмиссий публикуются на официальном ресурсе Интерфакса в разделе «Центр Раскрытия корпоративной информации«. Конечно, на сайте Московской биржи тоже публикуются, но только на ноты, которые являются биржевыми. А таких у БКС меньшая часть от общего объема структурных продуктов. Большую часть занимают «Фениксы» — внебиржевые форвардные контракты. Что интересного можно почитать в этом официальном документы ценной бумаги?! Например, юрисдикцией БрокерКредитСервис Стракчэрд Продакт является солнечный Кипр.

Красным выделил специально Cyprus он же Кипр. То есть покупая структурную ноту от BCS, вы покупаете финансовый актив на Кипре. Это не хорошо и не плохо, просто такой факт. В настоящее время не было случаев, чтобы один из крупнейших брокеров в России не выполнял свои обязательства по выплатам купонов. То есть технических дефолтов по облигациям и форвардам не было, чего не скажешь о многих компаниях МФО и т.д. Так что это относительно надежный с точки зрения кредитного риска инструмент.

На официальном сайте кипрского брокера bcs-sp.com есть вся необходимая юридическая информация. В том числе объем эмиссии, валюта, какие базовые активы входят. Из минусов — все полностью на английском языке. Но важные моменты я заскриншотил и подписал красным цветом. Вообщем, если будете покупать у данного брокера, то просите оригинал проспекта эмиссии, где все подробно описано.

Начинающему инвестору думаю, что вообще не понять о чем я пишу. Это я еще не использую термины деривативы, опционы и свопы. Именно из них и собирается для инвестора портфель из ценных бумаг. Стоит понимать, что настоящих акций там нет. Ни инвестор, ни брокер не владеет акциями. Все покупается через внебиржевые свопы, которые на 100% коррелируют с котировками акций.

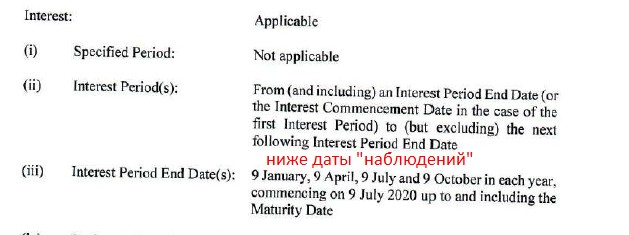

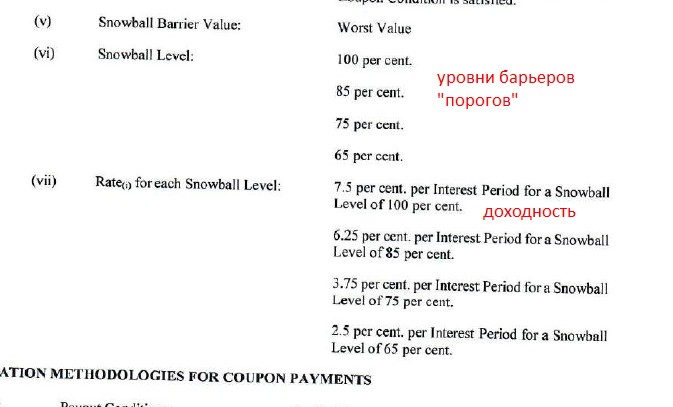

Еще немного скриншотов из официальных документов, чтобы вы знали где смотреть пороги и барьеры. Это один из важнейших показателей в структурах, поэтому я более подобно опишу ниже.

Также всегда нужно детально изучить какие «активы» входят в инвестиционную корзину. Это могут быть акции и облигации, товары. Если в состав входят только евробонды и облигации, то такой продукт называется FTD-нота. Как правило у FTD гарантированный купон на весь срок и единственный риск — дефолт хотя бы одного эмитента из корзины.

Структурные продукты какая доходность

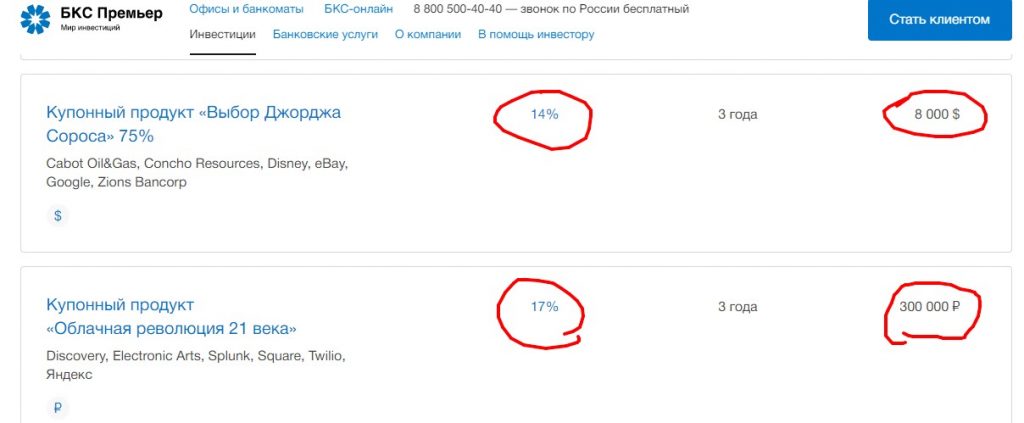

Если Вы уже задались вопросом ради чего все эти возможные риски? Конечно, все ради доходности. Очень мало инвестиционных продуктов могут дать более менее предсказуемую двухзначную доходность в валюте. Ниже привожу пример типичных структурных продуктов БКС с доходностью 14% годовых в долларах и 17% годовых в рублях. Если говорить о FTD нотах, то это 6%-8% годовых в долларах. Если вы захотите самостоятельно купить евробонд, то минимальный лот $200 000, а доходность качественных бондов не превышает 5%.

На самом деле в примере выше не самые высокие доходности. Брокер БКС может сделать индивидуальный Феникс с доходностью 30% годовых и ежемесячными купонами. Для получения таких условий требуется входная сумма от 2 000 000 рублей. Но какие же риски в таких структурках?! Здесь всё очень индивидуально, но если форвардный контракт расчётный, то вам могут вернуть 60-70% вложенных средств. Однако стоит понимать. что за несколько лет можно получить доходность 60% (два года по 30%) и уже быть как минимум в безубытке. А форвардные контракты есть и на долгие сроки: 5 и 7 лет.

Как работает структурный продукт

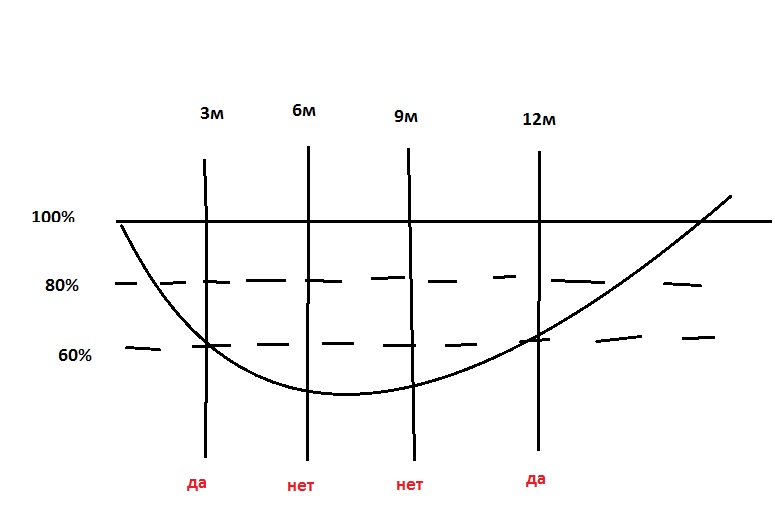

Мы подошли к самому интересному. Как же работает Феникс или другой СП. Ниже нарисовал пример для 1 акции. То есть внутри одного Феникса (или ноты) может быть 3-6 базовых активов, а я показываю для простоты на одном. Исходная точка: мы покупаем сегодня этот продукт, фиксируется цена акции по сегодняшней котировке. Далее через 3 месяца происходит «наблюдение» за ценой базового актива. Если его цена на бирже не снизилась более, чем на 40% (для барьера 60%), то купон выплачивается.

Далее смотрим через 6 месяцев, видим, что цена «провалилась» ниже порога 60%, значит купон не выплачивается, но запоминается. Затем через 9 месяцев, акция также внизу, поэтому купон снова не выплачивается, но снова запоминается. И наконец ,через 12 месяцев в дату наблюдения моего примера акция вырастает выше купонного барьера 60% и мы получаем текущий купон и два предыдущих. Здесь важен эффект памяти, все предыдущие купоны брокер будет выплачивать, если акция восстановилась в дату очередного наблюдения.

Главное преимущество перед акцией, если купить ее в чистом виде, то малейшая коррекция по фондовому рынку и наши акции в минусе. А здесь получается если рынок растет, мы получаем купон, если акция стоит на месте, тоже получаем доход, и если акция падает (не более чем на 40%), то мы тоже на ней зарабатываем. Именно более менее предсказуемость этого финансового инструмента привлекает инвесторов.

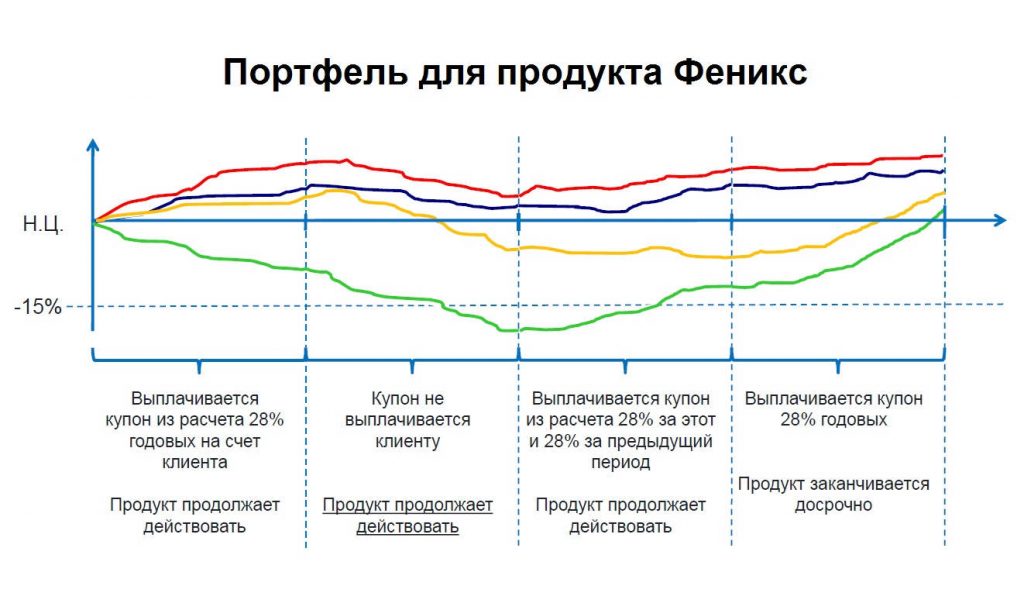

Ниже еще один пример условия получения купона. Здесь несколько базовых активов (4 акции например). Если хотя бы одна акция снижается ниже купонного барьера в дату наблюдения (зеленая во второе наблюдение), то купон не выплачивается. Как только акция вернется в порог, то брокер выплатит купон. Некоторые Fenix могут иметь Автоколл, то есть досрочно погашаться, если акции вырастают до определенного значения цены.

Надеюсь, немного приоткрыл завесу тайны этого финансового инструмента. При наличии хороших знаний с деривативами. можно самостоятельно такие корзины собирать через опционные стратегии. Но на Московской биржи практически нет ликвидности в данном секторе. Чтобы выйти на рынок в Чикаго площадка CBOE или товарная биржа CME также нужен солидный капитал.Для ознакомления, на Московской бирже доступны лоты от 1000$ таких нот, а у ВТБ и от 1000 рублей.

Источник

Чем рискуют покупатели структурных нот

В феврале 2011 года частный инвестор Евгений почти случайно вложил 6 млн рублей, вырученных от продажи бизнеса, в структурную ноту. Предприниматель зашел в отделение Альфа-банка, чтобы положить деньги на депозит, и там продавец из УК «Альфа-Капитал» предложил новый инструмент с доходностью до 30% годовых в любой из трех валют: рублях, долларах или евро. Теперь Евгений сожалеет о том, что щедрое предложение его не насторожило. За год его 6 млн рублей превратились в 2 млн рублей, да и те не наличными, а акциями «Мечела», стоимость которых в течение 2011 года снизилась в четыре раза.

Евгений купил структурную ноту на корзину из акций четырех компаний — Сбербанка, МТС, «Норильского никеля» и «Мечела». Этот инструмент УК «Альфа-Капитал» продавала частным клиентам с февраля по июнь 2011 года и продала всего на $30 млн (номинал ноты — 3 млн рублей). Что произошло с деньгами инвесторов? Реализовался рыночный риск, говорят в компании.

Структурные продукты были популярны во время бурного роста российского рынка с 2005 по 2007 год. В 2008 году во время кризиса, вызванного как раз крахом на глобальном рынке деривативов, инвесторы спасались бегством, продавая акции и облигации, а о покупке сложных инструментов надолго забыли. Теперь, по оценке Владимира Потапова, руководителя направления портфельных инвестиций «ВТБ Капитал управление инвестициями», спрос на структурные продукты вновь растет. Начальник управления развития производных продуктов ФГ БКС Антон Плясунов оценивает этот рынок в 0,5% от объема банковских депозитов, или в 67 млрд рублей.

Бег с барьерами

УК «Альфа-Капитал» называет принцип работы структурной ноты «довольно простым»: инвестор получает купонный доход в зависимости от изменений цен входящих в ноту бумаг в течение четырех кварталов подряд.

В рекламных материалах описано три сценария. Позитивный: инвестор получает вложенное плюс 30% годовых в той валюте, в которой он инвестировал. Необходимое условие: в течение четырех кварталов цена ни одной из акций не должна упасть ниже определенного уровня, для каждого квартала барьер свой (для первого квартала — 100% текущей цены, для четвертого — 85%).

УК «Альфа-Капитал» полагала, что Евгений сможет получить доход даже в случае незначительного падения на рынке акций. Речь идет об умеренном сценарии: если хотя бы одна из акций упадет ниже установленного уровня, но не больше чем на 30% от начальной цены, инвестор получит вложенное плюс 15% годовых.

Худший сценарий: если хотя бы одна акция упадет больше чем на 30%, инвестор получит наиболее подешевевшие акции на всю вложенную сумму, но по цене на дату запуска ноты, то есть по высокой. Именно этот сценарий в итоге и реализовался. На условные вложенные в ноту в феврале 2011-го 100 рублей при цене акции 10 рублей в августе при цене акции 2 рубля инвесторы получили 10 бумаг на общую сумму 20 рублей. Сильнее всего подешевели акции «Мечела» — их инвесторы и получили.

Такой продукт называется барьерной нотой, или нотой с условной защитой капитала. Капитал защищен лишь при условии, что ни одна из бумаг не подешевеет больше установленного уровня. При этом нота автоматически погашается досрочно, если по итогам какого-нибудь квартала все акции выросли.

Каким бы сложным ни казался этот продукт, по своей сути это просто пари между инвестором и банком, но на условиях банка. Выигрывает инвестор — он получает заранее оговоренный доход. Выигрывает банк — инвестор теряет деньги. Но при любом исходе банк получает высокие комиссионные, выше, чем от торговли акциями, облигациями и паями фондов.

«Отзывные ноты и некоторые производные от них уже несколько лет подряд — самый популярный продукт в Европе», — говорит директор департамента развития продуктов «Альфа-Капитала» Вадим Погосьян. По его оценке, ежегодно банки выпускают такие ноты на несколько десятков миллиардов евро.

Обмен нотами

Вернемся к ноте на «Мечел». По словам Погосьяна, большинство инвесторов избавились от этих нот в августе 2011 года, потеряв от 10%

Погосьян уточняет, что эти ноты были одним из самых рискованных предложений «Альфа-Капитала», объем продаж составил чуть более 10% от всех структурных продуктов в 2011 году.

В рамках реструктуризации «Альфа» предлагала клиентам поменять убыточную ноту на новую по номиналу. «В отношении компании «Мечел» на ближайшее время отсутствуют позитивные прогнозы. Предлагаю рассмотреть возможность реструктуризации портфеля с возможностью восстановления 70% изначально инвестированных денежных средств» — такое письмо получил Евгений от своего инвестиционного консультанта. В нем содержалось предложение купить еще одну из трех нот с разными условиями на корзину из четырех акций Bank of America, Allianz, Anglo American и Oracle. Наученный горьким опытом, Евгений от этого предложения отказался.

Погосьян говорит, что всего компания предложила около двух десятков вариантов реструктуризации — от агрессивных до консервативных.

Защитная реакция

Помимо барьерных нот банки предлагают инвесторам ноты с защитой капитала. Барьерные ноты более рискованны, что компенсируется возможным высоким доходом. Защитные ноты больше подходят для консервативных инвесторов, если они не готовы самостоятельно инвестировать в акции, а банковские депозиты им уже не походят из-за недостаточной доходности.

В теории защитные ноты позволяют в худшем случае полностью или почти полностью сохранить вложенные средства, а при благоприятном сценарии — получить доход, превышающий ставку по банковским вкладам.

Уровень риска зависит от пропорции коктейля, который смешал управляющий. Как устроена классическая структурная нота,

Если опцион исполняется, инвестор зарабатывает обещанную доходность, в противном случае получает свои средства назад. Банк при любом исходе как минимум получает высокие комиссионные.

Такой коктейль можно смешать в любой пропорции в зависимости от предполагаемой доходности и уровня риска. Чем больше доля опциона в ноте, тем больше вероятные потери, но и тем выше потенциальная доходность.

Если инвестор вообще не готов рисковать первоначальным капиталом, он должен убедиться, что в описании всех сценариев погашения продукта присутствует формулировка безусловной минимальной выплаты на уровне 100% от начального капитала. Иными словами, продавец ноты берет на себя риск дефолта эмитента облигаций. Но и в этом случае инвестор несет риск компании, выпустившей ноты. Инвестор может и сам выбрать облигации, в которые будет размещена большая часть его денег, но тогда он будет сам нести риск дефолта по этим бумагам — если таковой случится, инвестор получит свои деньги назад дефолтными облигациями.

Источник